【専門家が解説】住宅ローン審査 審査に通るためのポイント

こんにちは。

中山不動産株式会社です。

戸建てやマンションの購入には多額の資金が必要になり、現金一括での支払いはかなりの負担となるため、ほとんどの人が住宅ローンを利用します。

しかし、住宅ローンは誰でも利用できるわけではなく、審査に通る必要があります。

また、審査の結果次第では、融資可能な金額が希望に届かないこともあり、「住宅ローンの審査が不安……」と感じている人もいるのではないでしょうか。

そこで今回は、住宅ローンの審査について専門家が詳しく解説していきます。

住宅ローンの審査に通るためのポイントだけでなく、落ちる理由についても紹介していますので、どうしても通したいという人はぜひ参考にしてみてください。

住宅ローン審査の流れと必要書類

住宅ローンの審査といっても「どれくらいかかるの?」「何を用意すれば良いの?」など、その内容についてあまり把握していない人もいるのではないでしょうか。

まずは、住宅ローン審査の流れと必要書類について解説します。

手続きの流れを知っておけば、しっかりと準備して審査に臨むことができます。

住宅ローン審査は2段階

住宅ローンの審査は「事前審査」と「本審査」の2段階に分かれます。

数千万円といった大きな金額を取り扱う住宅ローンでは、他のローンと比べて厳格な審査が行われており、どちらの審査も通過しなければなりません。

事前審査では、本人の返済能力などを調査します。

希望する物件価格までの融資は可能なのか、あるいはいくらくらいまでの融資なら受けられるのかといったことを、さまざまな審査項目から判断します。

その後の本審査では、事前審査で提出された申告内容と本審査で申告された内容に相違がないかなど、より細かなポイントから確認していきます。

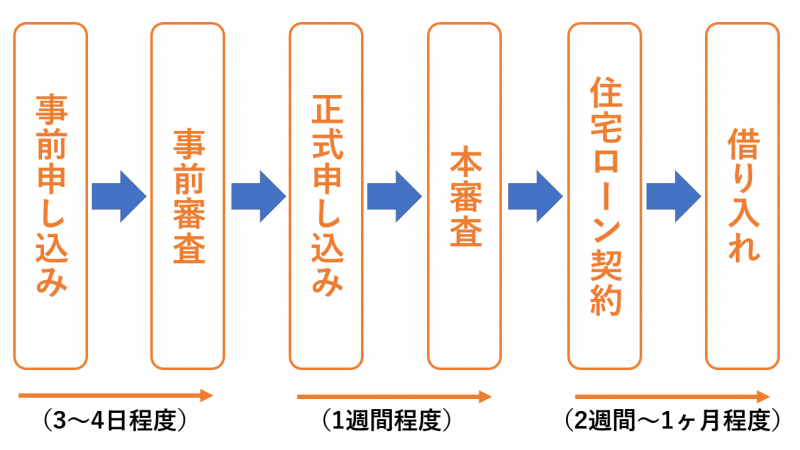

住宅ローン審査の流れ

次に、住宅ローンの事前審査から本審査までの流れを追っていきましょう。

審査手続きにおけるおおまかな流れは以下のとおりです。

住宅ローンの審査は、金融機関への事前審査から始まります。

事前審査は銀行の公式サイトから、専用フォームを利用して自己申告の情報を入力するパターンがほとんどなので、手間をかけずに申し込めるでしょう。

金融機関にもよりますが、事前審査の結果は、3日~4日ほどで判明します。

仮審査に通ったら、住宅ローンの借り入れ申し込みを行い、本審査を受けます。

先ほども紹介した通り、本審査は仮審査よりも細かく審査するだけでなく、提出する必要書類も多くなるため、結果が出るまでに1ヶ月近くかかることも。

本審査に通れば、正式に住宅ローン契約を締結し、手続き完了です。

住宅ローン審査の必要書類

住宅ローンの事前審査と本審査に必要な書類は、会社員か自営業者などによっても提出するものがことなるので、以下でしっかりと確認しておきましょう。

| 必要書類 | |

| 共通 | ・住宅ローン借入申込書 ・印鑑(認印も可) ・本人確認資料(運転免許証、健康保険被保険者証、パスポートなど、いずれか一つ) ※両面コピー必須 ・物件情報がわかる資料(物件販売チラシ、見積り書や間取り図、土地の公図など) |

| 給与所得者(会社員など) | ・源泉徴収票(前年分) |

| 個人事業主(副業含む) | ・確定申告書および付表(どちらも直近3年分) |

| 法人代表者 | ・源泉徴収票(前年分) ・確定申告書および付表(どちらも直近3年分) ・法人の決算報告書 |

| ローン借り入れがある | ・借り入れ中の償還予定書や残高証明書 |

| 住宅ローン借り換え | ・借り入れ中の償還予定書や残高証明書 ・借り入れ中の返済残高通帳(1年分) |

金融機関に提出する必要書類はわかったものの「どこで入手するの?」とならないように、それぞれの書類の入手先についても以下で紹介します。

| 書類の種類 | 入手先 |

| 住宅ローン借入申込書 | 各金融機関 |

| 物件情報がわかる資料 | 取引先の不動産会社 |

| 源泉徴収票 | 勤務先 |

| 法人の決算報告書 | 会社 |

住宅ローンの審査基準は?

結論からいえば、住宅ローンに一定の審査基準はありません。

しかし、どの金融機関も審査するにあたって重要視されるポイントは、住宅ローンの申込者が借り入れした金額を「きちんと返済できるかどうか」となっています。

以下は、国土交通省が行った民間住宅ローンに関する調査の結果です。

| 項目 | 融資の際に考慮すると回答した金融機関の割合 |

| 完済時年齢 | 99.0% |

| 健康状態 | 98.5% |

| 担保評価 | 98.2% |

| 借入時年齢 | 96.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.6% |

| 連帯保証 | 94.2% |

| 金融機関の営業エリア | 90.6% |

さまざまな審査基準があるなかで、90%以上のものを抜粋しています。

ほとんどの金融機関が「完済時年齢」や「健康状態」など住宅ローン契約個人に関することを重視しており、ほかにも不動産の担保評価が基準となっています。

住宅ローンの審査に落ちた!6つの理由とは

国土交通省の調査では、完済時の年齢や健康状態、担保評価など、金融機関はさまざまな評価基準から住宅ローンの審査を行っていることがわかりました。

しかし、根本的に「落ちた」原因が不明という人もいるでしょう。

事前審査に通過して本審査に落ちる理由として考えられるのは主に以下の2つです。

- 事前審査の申告内容と異なる点があった

- 書類に虚偽や記載ミスがあった

ここでは、事前審査で押さえておきたい6つの基準について解説します。

借入時または完済時の年齢が高い

金融機関のほとんどは、借入時と完済時の年齢を重視します。

具体的な年齢制限は住宅ローンを申し込む金融機関により異なりますが、借入時は「20歳以上65歳以下」、完済時は「80歳未満」を目安にすると良いでしょう。

また、選択するオプションによっては、さらに条件が厳しくなることも。

このような条件を満たさない高齢者だけでなく、借入時の年齢が20代など若すぎる場合も住宅ローンの審査で不利になりやすいため注意が必要です。

健康状態に問題がある

多くの金融機関では「団体信用生命保険」への加入を条件としています。

団体信用生命保険とは、被保険者となる契約者が死亡あるいは高度障害などの理由で返済が難しくなった場合、ローン残高を肩代わりしてくれる保険です。

加入するためには過去3年ほどの病歴や治療歴を告知する義務があります。

問題となる疾患の種類や状態は金融機関によって異なりますが、持病があるなど健康状態によっては、団体信用生命保険に加入できないこともあります。

年収が不安定または少ない

金融機関が住宅ローンの審査を行ううえで、年収な重要な要素のひとつ。

年収に「200万円以上」などの下限設定があるだけでなく、年収に対して借入金額が大きすぎると、住宅ローンの審査に落ちることもあり注意が必要です。

一般的に、借入上限額の目安は「年収の5倍」程度となっています。

また、借入時の年収が高くても、歩合制や年俸制、個人事業主などで年収が不安定になりやすい人は、審査がスムーズに通らないケースも少なくありません。

転職したばかりで勤続年数が短い

年収だけでなく、勤続年数にも金融機関ごとに最低基準があります。

返済が長期にわたる住宅ローンにおいて、金融機関は「借入時に返済できる能力があるか」はもちろん、「将来的に返済を続けられるか」についても確認しています。

勤続年数が長ければ、それまでの年収も踏まえて将来も見越すことができます。

一方で、転職したばかりだったり、雇用形態が不安定であったりする場合は、金融機関が申込者の将来性を判断することが難しく審査に通らないことも。

ただし、勤続年数が半年~1年未満でも審査を通るケースもあります。

信用情報に傷がある

これまでの借入や支払い状況などを「信用情報」といいます。

金融機関はクレジットカーとの利用履歴やローン残高といった信用情報をもとに、住宅ローン申込者による過去の遅延の有無などを確認します。

キャッシングの返済やクレジットカードの引落しが61日以上遅延すると、信用情報に「異動」と記載されてしまい、審査に大きく影響するため注意が必要です。

個人の信用情報は「指定信用情報機関」に蓄積されています。

過去にクレジットカードの遅延だけでなく、公共料金や税金の支払いを滞納していたことがある人は、信用情報を取り寄せて調べておくことをおすすめします。

物件の担保評価が低い

契約者が住宅ローンの返済ができなくなった場合、担保にしている物件を第三者に売却することで金融機関は融資を回収することができます。

そのため、購入する物件が担保としてどれだけの価値があるのか、つまり担保評価額によって住宅ローンの審査に通りやすいかが変わってきます。

担保評価が低いと、融資額が下がるケースも少なくありません。

住宅ローンの審査に通るポイントは?

住宅ローンの審査に落ちたら、まずは原因を考えることが大切です。

ほかのローン商品と比べて融資額が高くなる住宅ローンは契約者の年収や借入時の年齢だけでなく、さまざまな審査項目から判断されています。

厳しい審査に通るためには、以下の2つのことを意識しましょう。

- 滞納をしない

- 返済中のローンを完済しておく

それぞれのポイントについて、詳しく解説します。

滞納をしない

クレジットカードの支払いなどが滞ったことのある人は要注意です。

過去に遅延などで個人情報に傷がつくと、信用情報機関のブラックリストに記録されてしまい、住宅ローンの審査に通ることは難しくなるでしょう。

大前提として、滞納や遅延をしないことが住宅ローンの審査に通りやすくなるポイントですが、過去に起こした過ちをなかったことにはできません。

ただし、ブラックリスクの記録は、一定期間を過ぎれば消されます。 信用情報が傷ついたことで審査が通らない人は、書き換えられるまで待ちましょう。

返済中のローンを完済しておく

返済中のローンがあれば完済しておくと住宅ローンの審査に通りやすくなります。

そもそもローン返済額が大きくなかったり、借入金額に対して年収に余裕があったりすると住宅ローンの審査に影響しないこともあります。

借入金額が大きく審査に通らない場合は、「おまとめローン」を活用しましょう。

マイカーローンや奨学金といった大きな返済額だけでなく、携帯電話の分割料金など細かなところまで、借入状況の把握と整理をしておくことが大切です。

住宅ローンの審査期間中におけるNG行動

「住宅ローンの融資は受けられるの?」と申し込み前は不安になって情報収集する人は少なくありませんが、審査期間中も落ちる原因が潜んでいます。

審査に申し込んだら避けるべき、2つのNG行動について解説します。

車などの購入でローンを組む

住宅ローンを組む前にカーローンなどで借り入れを増やすと、融資額が減ってしまう可能性があるという知識を身につけている人もいるでしょう。

また、住宅ローンの審査中に新たなローンを組むことが落ちる原因となることも。

多くの金融機関では、年収に占める年間返済額の割合である「返済負担率」も住宅ローンの審査で重視しており、30%~35%を上限に設定されています。

住宅ローン以外の借り入れをするなら、家の購入後がおすすめです。

転職・退職する

転職や退職のタイミングにも十分に注意が必要です。

住宅ローンの審査中に転職や独立をすると、多くの金融機関が基準としている勤続年数を満たせなくなり、審査に通らなくなる可能性があります。

また、勤務先が変われば条件も変わるため、再審査をしなければなりません。

ほかの基準が満たしていれば勤続年数が少なくても審査に通ることもありますが、通過しても融資額が減額されてしまうことも頭に入れておきましょう。

住宅ローンの審査に落ちた後の正しい行動は?

事前審査では10%程度、本審査では5%程度の人が落ちるといわれます。

この数字を見てから住宅ローンの審査に落ちてしまうと、ショックが大きく「もう住宅ローンは組めないかも…」と不安に感じてしまうこともあるでしょう。

しかし、住宅ローンに申し込むチャンスは一度きりではありません。

住宅ローンの審査に落ちた後の正しい行動について解説します。

他の金融機関を試す

金融機関によって住宅ローンの審査基準が異なるため、「A銀行の審査には落ちたけど、B銀行の審査には通った」という事例も多く存在します。

そのため、複数の金融機関に申し込むことも、審査に通りやすくする方法です。

最初にメガバンクや都市銀行に審査を申し込んだのであれば、「地方銀行」や「ネット銀行」など、業態が違う金融機関に申し込むことをおすすめします。

金融機関は1社に絞るのではなく、検討する金融機関の幅を広げてみましょう。

購入物件の見直し

住宅ローンの審査に落ちた原因が年収にあれば、金融機関が「借入金額が大きい」と評価されているため、将来的な支払いが厳しくなる可能性は否定できません。

借入金額を小さくする方法として、購入物件の見直しがあります。

一度気に入った物件を見直すのは難しいでしょうが、少しでも金融機関からの評価を上げるためにも、家族で話し合ってみることをおすすめします。

ほかにも、収入合算やペアローンの利用が解決につながることもあります。

フラット35を検討する

住宅ローンの審査を受ける前に、インターネットで「審査 通りやすい銀行」などで検索しておすすめの金融機関を探す人もいるでしょう。

誰でも住宅ローンの審査に通る金融機関は存在しません。

その一方で、住宅金融支援機構が提供する「フラット35」は、雇用形態や勤続年数に制限がないなど、数ある金融機関のなかでも厳しくないといわれています。

また、フラット35は団体信用生命保険への加入が必須条件ではないため、健康状態に不安があって加入が難しい人でも審査に通ることがあります。 ただし、金利が高いなどのデメリットがあり注意が必要です。

まとめ

住宅ローンの審査にどうしても通したいと思っても、年収や健康状態など審査基準に及ばなければ希望に沿った融資を受けることはできません。

マイホームの購入には、余裕を持ったスケジュールを立てることが大切です。

最近では、金融機関の審査を受ける前に、借り入れ可能額と適正金利がわかる「住宅ローン審査シミュレーション」といったサービスもあります。

「A銀行の審査には落ちたけど、B銀行の審査には通った」という事例も多く、金融機関を1社に絞るのではなく、検討する金融機関の範囲を広げてみましょう。

不動産や住宅に関する疑問や不安があれば、いくでも弊社にご相談ください。

収益不動産の購入・売却のご相談はこちらから

お問い合わせ

この記事へのコメントはありません。